M&Aアドバイザリー

Transaction and Corporate Finance

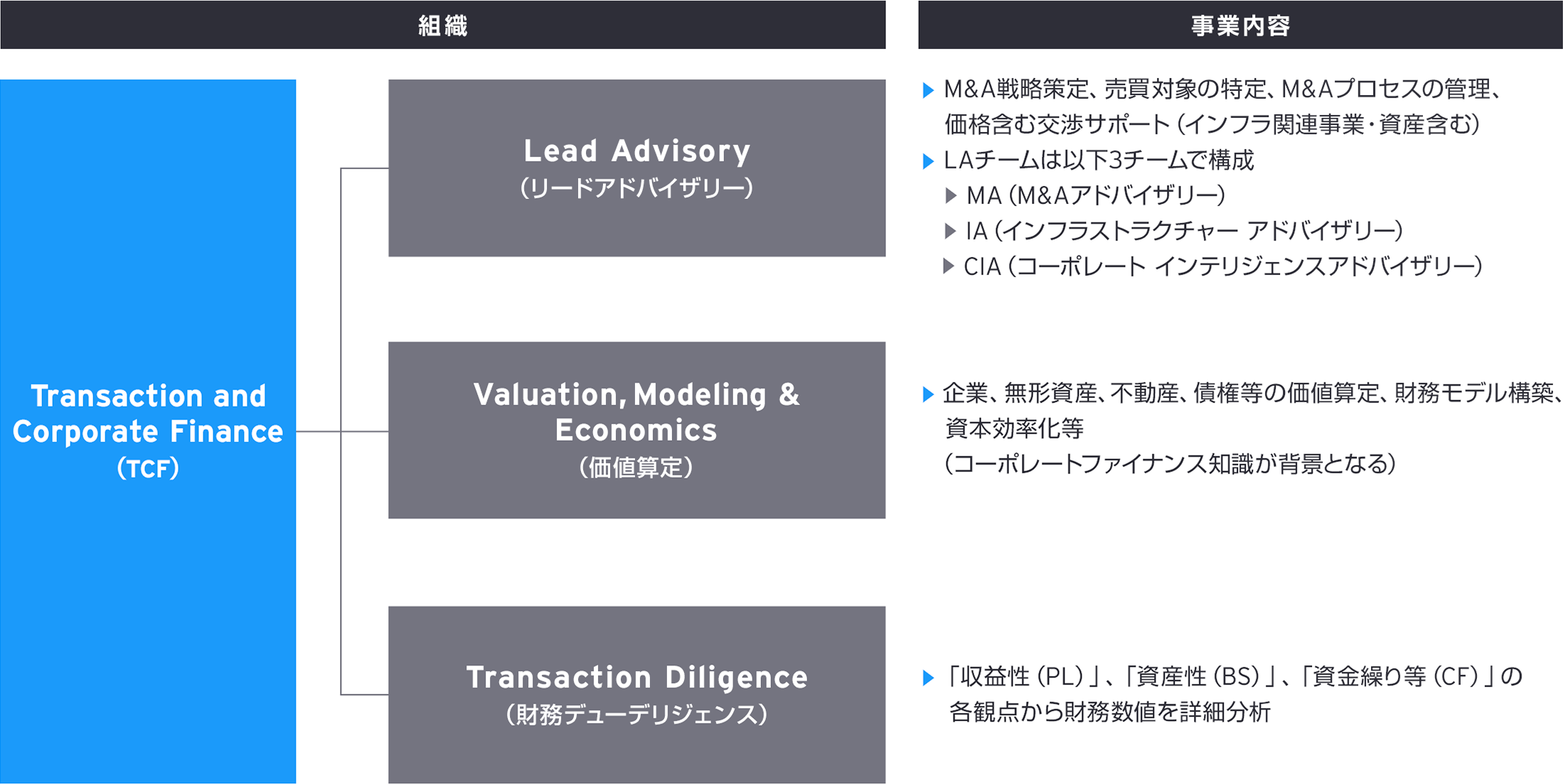

Transactions & Corporate Finance(トランザクションアンドコーポレートファイナンス:TCF)は、

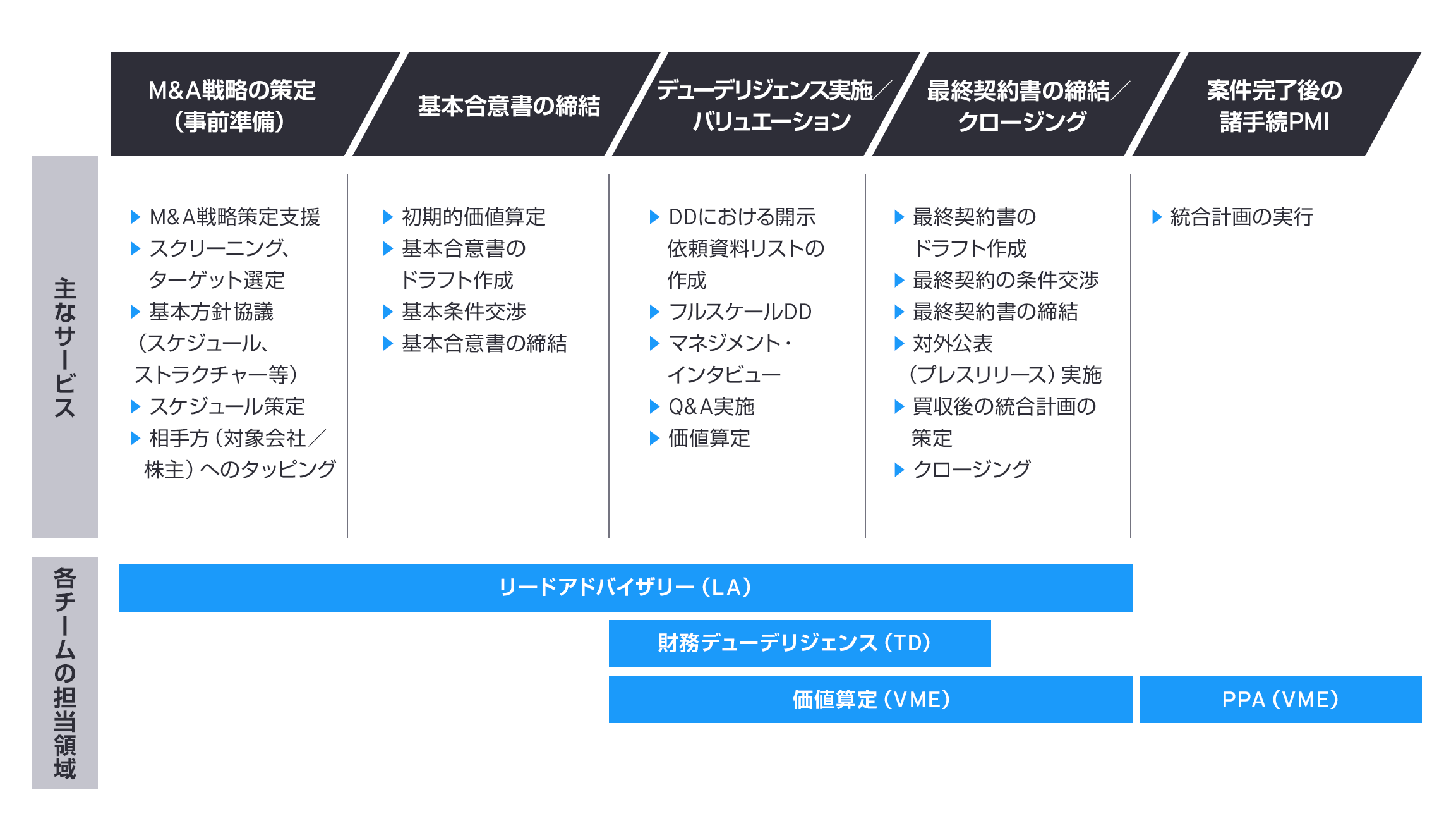

M&Aプロセス開始前においてはM&A戦略策定から売買対象の特定、プロセス開始後には売買対象資産の調査・分析・評価およびそれらを裏付けとした相手方との交渉支援までを支援するアドバイザーが集うチームです。

高い専門性、豊富な知識・経験に基づくアドバイスをクライアントに提供することを目的としています。また、M&A案件のプロセスにおいて求められるサービスは多岐にわたっており、TCFの対応業務は非常に広範囲となります。

M&Aアドバイザリーチームの強み

高い専門性、豊富な知識・経験に基づくアドバイスをクライアントに提供することを目的としています。

また、M&A案件のプロセスにおいて求められるサービスは多岐にわたっており、TCFの対応業務は非常に広範囲にわたります。

M&Aの実施(エグゼキューション)プロセスにおいて下記のチームが連携してクライアントにサービスを提供します。

リーダーメッセージ

M&Aに求められるのは

知識・経験だけではない人間力

プロジェクト事例

Lead Advisory チーム

Valuation, Modeling & Economics チーム